Aspectos destacados:

- Los ingresos del periodo abril-junio alcanzan 12.144M€ (-6,3% vs 2T17) y crecen el 2% en términos orgánicos, un trimestre más apoyados en el fuerte crecimiento de la venta de terminales (+19,6%) y en la buena evolución de los ingresos de servicio (+0,7%).

- El OIBDA registra 4.237M€ en el trimestre (+1,9% vs 2T17) y crece orgánicamente el 4,1%, en línea con el margen de OIBDA, que también aumenta con respecto al segundo trimestre del ejercicio anterior, tanto en términos reportados (2,8 p.p.) como orgánicos (0,7 p.p.).

- El flujo de caja libre se incrementa el 32,7% en el primer semestre del año, hasta 1.548M€ excluyendo el pago de espectro.

- La deuda neta cae por quinto trimestre consecutivo y se sitúa en 43.593M€ a cierre de junio, lo que representa una reducción del 10% interanual.

José María Álvarez-Pallete, presidente ejecutivo de Telefónica:

“Los resultados del segundo trimestre mejoran el crecimiento interanual orgánico de ingresos, OIBDA y la expansión del margen OIBDA. Asimismo, la deuda se reduce por quinto trimestre consecutivo gracias a la fuerte generación de caja (998 millones de euros), que crece un 55% excluyendo el pago de espectro en Reino Unido. Estas cifras nos permiten reiterar los objetivos y el dividendo fijados para 2018.

La oferta a nuestros clientes sigue siendo clave, y continuamos invirtiendo y expandiendo nuestras redes de ultra banda ancha. Hasta junio hemos pasado 47, 3M de UUII con red propia de FTTx/cable, un +15% interanual. La cobertura LTE aumenta en 6 p.p. hasta una media del 73% en todas nuestras geografías.

Por último, seguimos convencidos de que la capacidad de transformar nuestras redes radicalmente, crear un ecosistema digital en torno al cliente, establecer la digitalización como eje central de generación de eficiencias y estar a la vanguardia en inteligencia cognitiva, son las claves de un futuro digital sostenible”.

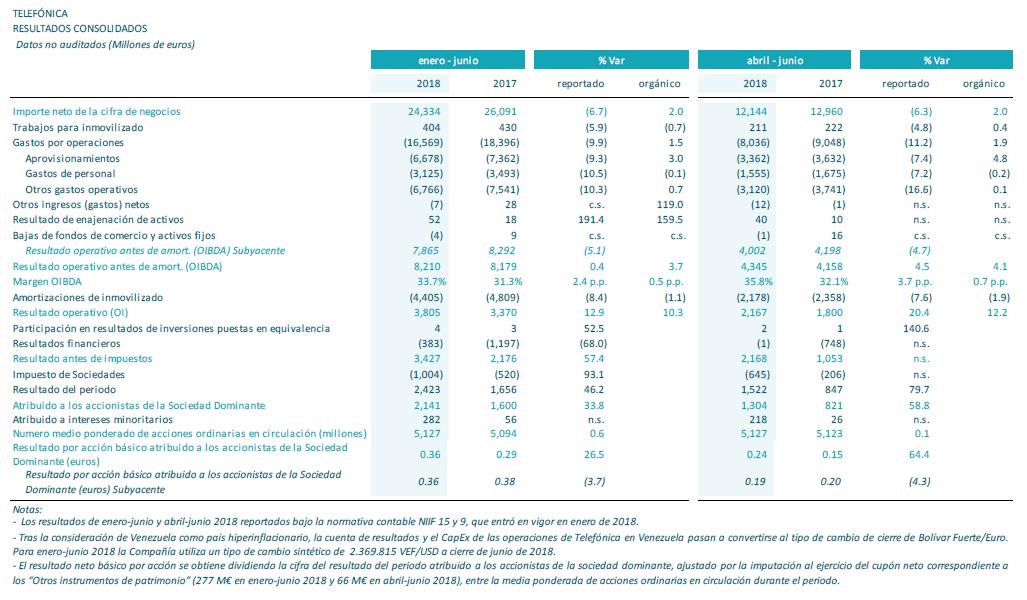

Resultados financieros enero-junio 2018:

Telefónica ha presentado hoy sus resultados correspondientes al primer semestre del año, que destacan por la aceleración del crecimiento en sus principales variables y que le permiten a la compañía reiterar los objetivos y el dividendo anunciados para 2018. Se caracterizan igualmente por el crecimiento interanual del flujo de caja libre (+32,7%), por la reducción de la deuda neta (-10% vs 1S17) y por la actividad de financiación del semestre, superior a los 10.800M€.

| Abril-Junio 2018 | Variación reportada interanual | Variación orgánica interanual | |

| Ingresos | 12.144M€ | -6,3% | +2% |

| OIBDA | 4.237M€ | +1,9% | +4,1% |

| Margen OIBDA | 32,9% | +2,8 p.p. | +0,7 p.p. |

| Beneficio Neto | 902M€ | – | +9,9% |

Por partidas, los ingresos del trimestre se sitúan en 12.144M€ (-6,3% vs 2T17; 24.334M€ en enero-junio, -6,7% vs 1S17). En términos orgánicos los ingresos crecen un 2,0% interanual (2,0% en enero-junio) apoyados en el fuerte ritmo de crecimiento de los ingresos por venta de terminales (+19,6% en el segundo trimestre; +18,1% en el semestre) y en la positiva evolución de los ingresos de servicio (+0,7% tanto en el trimestre como en la primera mitad del año).

Los gastos por operaciones ascienden a 8.036M€ en el periodo abril-junio y se reducen un 11,2% interanual en términos reportados (-9,9% en la primera mitad de 2018).

Por otra parte, el OIBDA asciende a 4.237M€ en el segundo trimestre y aumenta un 1,9% interanual. En enero-junio, el OIBDA totaliza 8.102M€ (-0,9% interanual). En términos orgánicos, el OIBDA acelera su tendencia de crecimiento hasta el 4,1% interanual en el trimestre (+3,7% en enero-junio), reflejando la positiva evolución de los ingresos. Excluyendo el impacto de la regulación (-2,2 p.p. en abril-junio y en enero-junio), el OIBDA aumentaría un 6,4% interanual orgánico en el trimestre y un 5,9% en el semestre. El margen OIBDA en el segundo trimestre se sitúa en el 34,9% (+2,8 p.p. frente a abril-junio de 2017) y en el 32,9% en términos orgánicos (+0,7 p.p. interanual). En enero-junio alcanza el 33,3% (+1,9 p.p. interanual) y el 32,3% orgánico (+0,5 p.p. interanual).

De este modo, el beneficio neto en el segundo trimestre alcanza 902M€ y crece un 9,9% interanual. En el periodo enero-junio totaliza 1.739M€ (+8,6% interanual).

Los resultados reportados de abril-junio se encuentran afectados por impactos netos positivos en OIBDA (225M€) y negativos en beneficio neto (-60M€), fundamentalmente asociados a una sentencia judicial favorable en Brasil y al deterioro parcial del fondo de comercio y reversión de activos de México.

Por otro lado, la variación orgánica de ingresos y OIBDA excluye el efecto del cambio contable a NIIF 15 en 2018 (-17M€ en los ingresos y +10M€ en el OIBDA del segundo trimestre; -27M€ y +21M€ respectivamente en los seis primeros meses). El cambio contable a NIIF 9 (Normas Internacionales de Información Financiera 9) no tiene impacto significativo en los resultados.

Por último, en el segundo trimestre, la evolución de los tipos de cambio reduce en 8,8 p.p. el crecimiento interanual de los ingresos y en 10,7 p.p. el del OIBDA (-8,7 p.p. y -10,0 p.p. respectivamente en enero-junio). Si bien, el impacto negativo de la depreciación de las monedas en el OIBDA disminuye significativamente en términos de generación de caja, al reducir el pago en euros de CapEx, impuestos e intereses.

Reducción de deuda por quinto trimestre consecutivo

El CapEx de la primera mitad de 2018 totaliza 3.932M€ (+12,1% interanual, +5,5% orgánico), incluye 595M€ de espectro y continúa enfocado en la transformación radical de las redes (despliegue de redes ultra rápidas, virtualización de la red, simplificación y digitalización de procesos y sistemas). El flujo de caja operativo (OIBDA-CapEx) asciende a 4.170M€ en el primer semestre de 2018 y se reduce un 10,7% interanual, afectado por la adquisición de espectro en Reino Unido. En términos orgánicos aumenta un 2,4%, reflejo de la buena evolución del negocio. Así, el flujo de caja libre asciende a 1.548M€ en la primera mitad del año (-4,8% frente al mismo período de 2017) y aumenta un 32,7% interanual excluyendo pagos de espectro.

La deuda neta a junio (43.593M€) se reduce por quinto trimestre consecutivo, hasta 637M€ respecto a diciembre de 2017, de los cuales 382M€ se corresponden con el segundo trimestre del año. Con respecto a junio de 2017, la reducción de deuda se sitúa en el 10,1%.

Durante el primer semestre de 2018, la actividad de financiación de Telefónica asciende a aproximadamente 10.814M€ equivalentes (sin considerar la refinanciación de papel comercial) y se centra en mantener una sólida posición de liquidez, así como en refinanciar y extender los vencimientos de deuda (en un entorno de tipos bajos). Así, a cierre de junio, el Grupo tiene cubiertos los vencimientos de deuda durante los próximos dos años. La vida media se sitúa en 8,95 años (frente a 8,08 años en diciembre de 2017).

Transformación radical de las redes

Telefónica avanza en el desarrollo de sus cuatro plataformas para impulsar la digitalización centrada en el cliente. La primera plataforma, los activos físicos, garantizan una conectividad excelente para el cliente sobre una red cada vez más convergente, flexible, capaz y eficiente.

La base de accesos se sitúa en 357,5M a junio de 2018 (-1% interanual) y aumenta frente a marzo de 2018 en 546k accesos, apoyada en una intensa actividad comercial enfocada en clientes de alto valor. Además, la calidad de la base de clientes continúa mejorando, tras la aceleración en el trimestre del crecimiento del ingreso medio por cliente al 3% interanual orgánico (+2,9% en enero-junio) y el incremento de la vida media por cliente derivado de la reducción en los niveles de churn (-0,1 p.p. interanual).

La creciente demanda de datos, velocidad y contenidos se traduce en la aceleración del crecimiento de los accesos de mayor valor: i) los clientes LTE, totalizan 106,6M (+31% interanual); ii) los accesos de contrato móvil 119,7M (+6% interanual); iii) los “smartphones” alcanzan los 163,9M (+6% interanual); iv) FTTx/Cable (12,2M; +23% interanual) supone ya el 57% del total de accesos de banda ancha fija (+10 p.p. interanual), con una cobertura de 47,3M de UUII pasadas con red propia (+15% interanual); y v) TV de pago totaliza 8,7M (+6% interanual).

Por lo que se refiere a la fibra en España, alcanza 20,2M de UUII (unidades inmobiliarias) pasadas a junio. Además, la industrialización del proceso de despliegue permite extender la red de fibra con la misma calidad, pero de forma más ágil y eficiente en Latinoamérica. En Hispam la cobertura FTTx/cable asciende a 8,2M de UUII pasadas (+51% interanual) y en Brasil a 18,8M. A nivel Grupo la cobertura de red FTTx/cable alcanza 78,5M de UUIIs (47, 3M de red propia, +15% interanual). Por otra parte, la cobertura de LTE alcanza el 73% a junio (+6 p.p. interanual; 92% en Europa y 67% en Latam) soportando el tráfico LTE que representa ya el 62% del tráfico total. En paralelo, el despliegue 4.5G en Alemania, Brasil, México y Colombia, el uso de Massive MIMO, la optimización del uso de espectro y la mejora de velocidad de acceso, muestran el avance gradual hacia 5G.

En este sentido, los ingresos de conectividad de banda ancha y de servicios más allá de la conectividad siguen creciendo y representan el 53% de los ingresos de la Compañía a junio de 2018 (+2 p.p. interanual). De ellos, los ingresos de servicios digitales alcanzan 1.663M€ en el trimestre y continúan creciendo significativamente, un 28,5% interanual (€3.271M€, +28,5% en el semestre).

Definiciones:

Crecimiento orgánico: Se asumen tipos de cambio constantes promedio de 2017, excepto en Venezuela (resultados de 2017 y 2018 a tipo de cambio sintético a cierre de cada período). Se considera perímetro de consolidación constante. Se excluye el efecto del cambio contable a NIIF 15 en 2018, saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, gastos de reestructuración e impactos no recurrentes materiales. El CapEx excluye adicionalmente las inversiones en espectro.

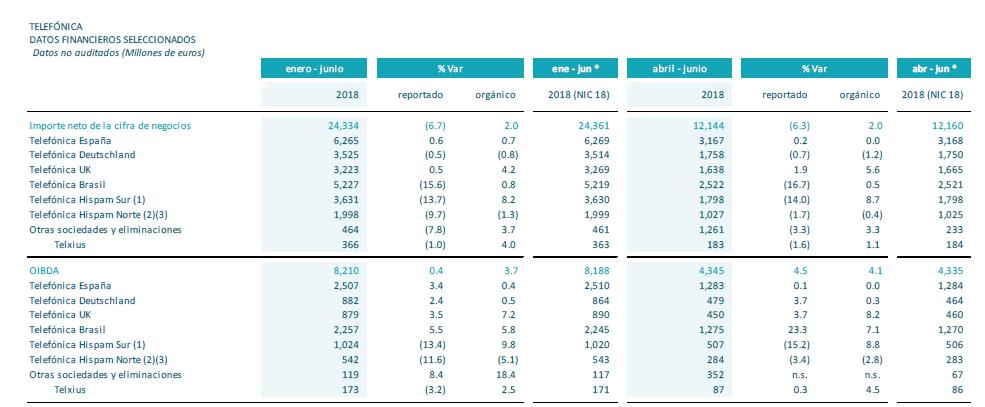

Resultados por geografías:

(variaciones en términos orgánicos)

Telefónica España

.

Las principales variables financieras de Telefonica España presentan crecimiento interanual en el segundo trimestre (+0,3% en ingresos, +0,2% en OIBDA) reflejando la positiva evolución del negocio, que se ve parcialmente compensada por los impactos negativos de la migración de clientes mayoristas de Yoigo/Pepephone (cuyos efectos dejarán de ser relevantes en 2019) y por la regulación (reducción de tarifas de interconexión móvil).

Los ingresos del segundo trimestre ascienden a 3.167M€ y siguen mostrando crecimiento interanual (+0,3%) gracias al avance de los ingresos de servicio (3.079M€; +0,1% interanual) y la mayor venta de terminales (+7,5% interanual). En el semestre, los ingresos totales (6.265M€) y los ingresos de servicio (6.086M€) crecen un 0,7% y un 0,4% interanual, respectivamente. El OIBDA en abril-junio asciende a 1.283M€ y crece un 0,2% interanual, y el margen OIBDA se sitúa en el 40,5% (estable en términos interanuales). En el semestre, el OIBDA alcanza 2.507M€ (+0,4%) y el margen OIBDA se sitúa en el 40,0% (-0,1 p.p. interanual).

El CapEx en el primer semestre del año asciende a 778M€ (+10,4% interanual), afectado por los calendarios de ejecución. El flujo de caja operativo se sitúa en 1.729M€ (-3,5% interanual).

Telefónica Alemania.

Telefónica Deutschland presenta unos sólidos resultados, en línea con los objetivos fijados para 2018, impulsados por el éxito en la captación de sinergias y el fuerte pulso comercial en un entorno competitivo dinámico pero racional. Desde el 5 de junio de 2018, la renovación del portfolio O2 Free (con opción a duplicar el volumen de datos por +€5 al mes) y el lanzamiento de O2 Free Connect (que permite compartir paquetes de datos de alta velocidad hasta en 10 dispositivos) están favoreciendo el crecimiento de datos a la vez que impulsan el ARPU.

Los ingresos se sitúan en los 1.758M€ en el 2T; -1,2% interanual (3.525M€ en el 1S; -0,8% interanual) y -0,3% excluyendo el impacto regulatorio (estable interanualmente en el 1S). El OIBDA (479M€ en el 2T; 882M€ en el 1S) crece un 0,3% interanual (+0,5% en el 1S), aunque a menor ritmo vs. 1T, por menores sinergias incrementales (~30M€ en el 2T 18 y ~65M€ en el 1S; principalmente por efectos calendario en gastos de reestructuración y consolidación de redes) y un mayor impacto regulatorio (-17M€ en el 2T; -31M€ en el 1S). El margen OIBDA se sitúa en el 27,2% en el trimestre y crece 0,4 p.p. interanual (25,0% en el 1S; +0,3 p.p. interanual), impulsado por el enfoque sobre crecimiento rentable y una eficiente gestión de costes.

El CapEx (424M€) desciende un 2,3% interanual en el primer semestre, por una gestión eficiente del coste y sinergias incrementales de ~25M€, mientras que la integración de redes, el despliegue de la red de LTE y la estrategia de despliegue de fibra al “backhaul” avanzan de acuerdo con el plan. Así, el flujo de caja operativo (OIBDA-CapEx) crece un 3,2% interanual en el 1S 18, situándose en 458M€.

Telefónica Reino Unido.

Telefónica UK sigue registrando unos sólidos resultados, con crecimiento en los resultados económico-financieros del segundo trimestre de 2018, a pesar de impactos regulatorios y ajustes contables. La Compañía se mantiene como el operador de red móvil favorito en el Reino Unido, con una base de clientes superior a los 32M y con un nivel de fidelidad líder en el mercado, con el churn más bajo. El gasto por cliente continúa aumentando, reflejo del foco en las exitosas propuestas comerciales y de experiencia del cliente.

Los ingresos crecen por séptimo trimestre consecutivo (+5,6% interanual) hasta 1.638M€ (3.223M€ hasta +4,2% en 1S), debido principalmente al mayor consumo de los clientes por actualización de tarifas por inflación en abril, venta de terminales móviles, accesos mayoristas y otros ingresos, que más que compensan el impacto regulatorio de 2,1 p.p. El OIBDA del trimestre se sitúa en 450M€, crece un 8,2% interanual (+7,2% en el 1S hasta 879M€) y refleja la sólida evolución de los ingresos y la reducción de los pagos por tasas de licencias anuales, que más que compensan los impactos regulatorios (-37M€ en el trimestre). Así, el margen OIBDA asciende al 27,5%, mejorando en 0,7 p.p. frente al 2T 17 (+27,3% en 1S; +0,8 p.p.), que recoge también una eficiente gestión de costes.

El CapEx de los seis primeros meses del año asciende a 987M€, tras registrarse 588M€ asociados a la compra de 40MHz de espectro 4G (2.3GHz) y 40MHz de la banda 3,4GHz. En términos orgánicos, cae un 6,1% interanual por la buena gestión en capacidad de red y experiencia del cliente. El flujo de caja operativo (OIBDA-CapEx) aumenta en términos orgánicos un 21,0% frente al primer semestre de 2017.

Telefónica Brasil.

En el segundo trimestre de 2018 Telefónica Brasil acelera el crecimiento orgánico del OIBDA y mejora el margen. Los activos diferenciales de Telefónica Brasil y el foco en el crecimiento en valor (nuevo récord en conexiones de fibra y crecimiento interanual en la ganancia neta de contrato) más que compensan la caída de los ingresos de voz fija y el peor entorno macroeconómico en el trimestre que afecta principalmente a los ingresos de prepago.

Los ingresos del trimestre (2.522M€; 5.227M€ en el semestre) aumentan un 0,5% interanual (+2,0% excluyendo regulación; +0,8% en el semestre, +2,5% excluyendo regulación). El OIBDA reportado del trimestre esta impactado positivamente en +485M€ asociados a la decisión judicial relacionada con la exclusión del impuesto estatal sobre bienes y servicios (ICMS) de la base del impuesto PIS/COFINS (Programa de Integração Social/Contribuição para Financiamento da Seguridade Social), así como por contingencias por importe de -106M€. Así, el OIBDA alcanza 1.275M€ (2.257M€ en el semestre) y aumenta en términos orgánicos (excluyendo los impactos mencionados, la reestructuración de personal, el impacto del cambio contable a IFRS 15 y de los tipos de cambio) en el trimestre un 7,1% (+5,8% interanual en el semestre) con un margen OIBDA que se expande interanualmente un 2,2 p.p. hasta un 36,5% orgánico (36,3% en el semestre, +1,7 p.p. interanual).

El CapEx del semestre totaliza 892M€ (+17,2% interanual, consecuencia de distinto calendario de ejecución) y está destinado principalmente a la expansión de la red de fibra y 4G. Así, el flujo de caja operativo alcanza 1.365M€ en la primera mitad del año descendiendo un 2,6% orgánico.

Telefónica Hispam Sur.

Durante el segundo trimestre, Hispam Sur mantiene sólidos niveles de crecimiento (+8,7% en ingresos y +8,8% en OIBDA), destacando la mejora de las tendencias en Chile (vuelve a crecer en ingresos y OIBDA) y en Perú por la mejor actividad comercial en contrato, TV de pago y fibra y por los ahorros logrados por las medidas de eficiencia y digitalización.

Los ingresos del segundo trimestre ascienden a 1.798M€ y aumentan un 8,7% interanual (3.631M€ en el semestre, +8,2%) gracias a la progresiva actualización de tarifas en Argentina, al mejor comportamiento tanto en Chile como en Perú, al crecimiento de los datos móviles (+16,5%) y de la banda ancha y nuevos servicios (+7,0% interanual). El OIBDA alcanza 507M€ en el trimestre (+8,8% interanual; 1.024M€ en el semestre, +9,8%). El margen OIBDA se mantiene estable interanualmente en el 28,2% (28,2% en el semestre, +0,4 p.p. interanual).

El CapEx totaliza 553M€ a junio (+7,9% interanual) y se destina principalmente al despliegue de redes de fibra y a la expansión y mejora de las redes móviles. Así, el flujo de caja operativo (OIBDA-CapEx) se sitúa en 471M€ en enero-junio (+12,0% interanual).

Telefónica Hispam Norte.

Los resultados de Hispam Norte del trimestre continúan afectados por el impacto regulatorio y la mayor intensidad competitiva en prepago en México. Cabe destacar los buenos resultados comerciales tanto en contrato y LTE en el negocio móvil, como en banda ancha y TV de pago en el negocio fijo.

Los ingresos del segundo trimestre (1.027M€; 1.998M€ en el semestre) se mantienen prácticamente estables (-0,4%; -1,3% en el semestre), mejorando la tendencia interanual respecto al primer trimestre en 1,7 p.p. por el mejor comportamiento en Colombia, Centroamérica y Ecuador. Excluyendo el impacto de la regulación, los ingresos operativos crecerían un 1,5% interanualmente (+0,8% en el semestre). El OIBDA totaliza 176€ en abril-junio (434M€ en enero-junio) un 2,8% menor que en el mismo periodo del año anterior (-5,1% en el semestre) afectado por el impacto regulatorio en México, si bien, destaca la vuelta al crecimiento en Colombia (impactado por 9M€ asociado a la plusvalía por venta de inmuebles). La regulación impacta -7,9 p.p. y -8,1 p.p. al crecimiento interanual del trimestre y semestre respectivamente. Adicionalmente, en el segundo trimestre se registra un deterioro parcial del fondo de comercio asignado a T. México por importe de 108M€ (sin impacto en el país). El margen OIBDA se sitúa en el 17,1% en el trimestre (-0,7 p.p. interanual; 21,7% en el semestre, -1,1 p.p. interanual).

El CapEx (165M€ en enero-junio; -36,0% interanual) está destinado principalmente a la mejora y expansión de las redes fija y móvil. El flujo de caja operativo (OIBDA-CapEx) se sitúa en 269M€ en el semestre (+20,4% interanual).