El crecimiento orgánico del negocio se traduce en una fuerte generación de caja, con un flujo de caja anual de 4.370 millones de euros (+24,4%)

José María Álvarez-Pallete, presidente ejecutivo de Telefónica: ““Los resultados de 2016 fortalecen nuestro crecimiento sostenible, tras la aceleración en el cuarto trimestre de las tasas de crecimiento en las principales variables operativas. Al mismo tiempo, la fuerte aceleración de la generación de caja en el año y la obtención de financiación a largo plazo, aceleran el desapalancamiento y refuerzan la estructura financiera. Para 2017 esperamos similares tendencias en el negocio; estabilidad en los ingresos afectados por mayores impactos regulatorios sobre todo en mercados europeos, incremento del margen OIBDA y una menor intensidad de CapEx”.

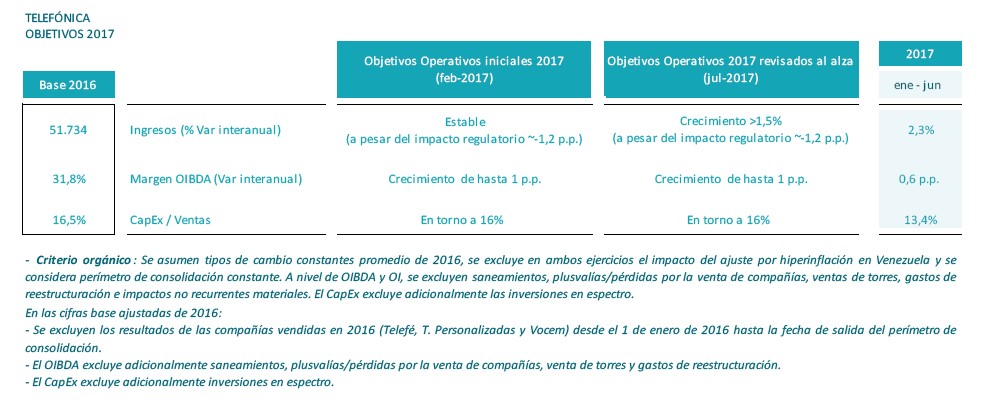

- Telefónica anuncia sus objetivos[1]financieros para 2017 y confirma la retribución al accionista:

- Ingresos: estables respecto a 2016, a pesar del impacto negativo de la regulación (aprox. 1,2 p.p)

- Margen OIBDA: expansión interanual de hasta 1 p.p.

- CapEx/Ventas excluyendo espectro: en el entorno del 16%

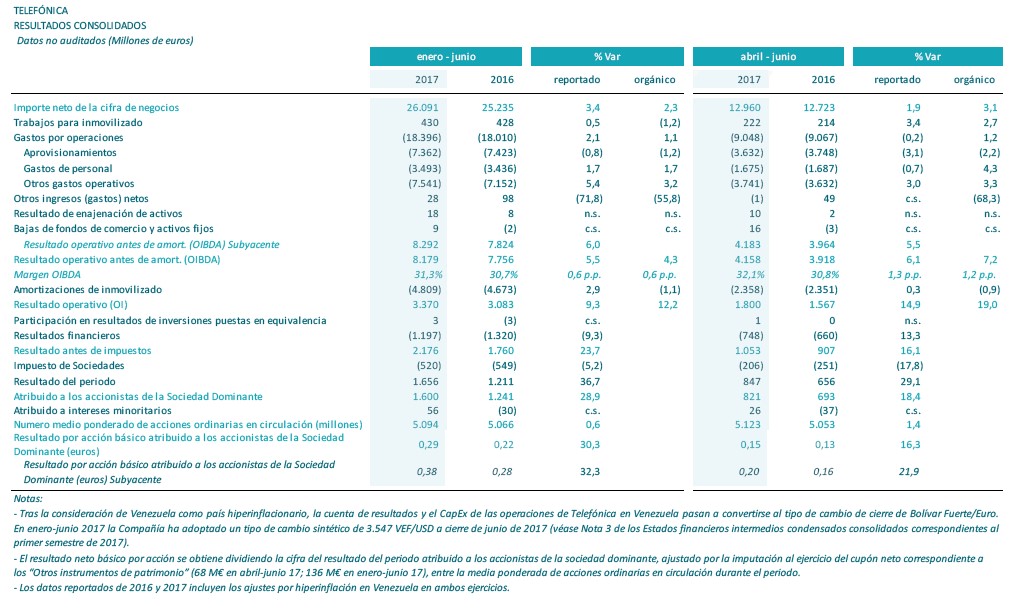

- Ingresos y OIBDA. Las tasas de crecimiento orgánico del negocio continúan fortaleciéndose, como lo evidencia el incremento trimestral de los ingresos (+2,7%) y del OIBDA (+9,4%). En términos anuales, los ingresos alcanzan 52.036 millones de euros (+1,3%) y el OIBDA 15.118 millones de euros (+4,7%).

- Factores no recurrentes. Las cifras reportadas a cierre de ejercicio están afectadas por diversos factores no recurrentes, fundamentalmente por un impacto de 1.290 millones de euros en el cuarto trimestre derivado de gastos de reestructuración, que permitirá generar ahorros adicionales y mejorar la eficiencia. Sin estos efectos, es decir, en términos subyacentes, el OIBDA alcanza los 16.519 millones de euros anuales.

- Beneficio neto. Telefónica gana 4.038 millones de euros en 2016, el 4,8% más que en 2015, excluyendo los factores no recurrentes del ejercicio. Considerando estos efectos, el beneficio neto se sitúa en 2.369 millones de euros.

- Inversión. La compañía continúa manteniendo cifras históricamente altas en términos de inversión. Así, el CapEx anual se sitúa en 8.928 millones de euros, incluyendo la adquisición de espectro, y se ha destinado principalmente al despliegue de redes ultra-rápidas, de tal forma que a cierre de 2016 ya contaba con más de 39 millones de unidades inmobiliarias pasadas con fibra y/o cable.

- Deuda y generación de caja. La deuda neta financiera se reduce en 998 millones de euros en el trimestre y se sitúa en 48.595 millones de euros a diciembre de 2016. Por su parte, el flujo de caja anual crece el 24,4% en el ejercicio y asciende a 4.370 millones de euros, fruto de la mejora de los negocios en los distintos países y a pesar del esfuerzo inversor.

- Clientes. La calidad de la base de clientes continúa mejorando, tanto por el incremento del ingreso medio como por la mejora de los niveles de churn, que se reduce 0,5p.p en el trimestre. El número total de accesos se sitúa en 350 millones y refleja el crecimiento de servicios de mayor valor, tanto en LTE (1,8 veces más que en 2015, hasta 66,3 millones), como en smartphones (+17%), fibra y cable (+24%) o contrato móvil (+6%).

- Financiación. La actividad de financiación de Telefónica en 2016 supera los 13.100 millones de euros, incluyendo las emisiones de bonos de enero y febrero de 2017, y continúa centrada en reforzar la posición de liquidez, refinanciar los vencimientos de deuda en un entorno de tipos muy bajos y extender los vencimientos. Así, la liquidez se sitúa en 23.842 millones de euros, lo que permite tener prácticamente cubiertos los vencimientos de deuda de los próximos dos años y alargar la vida media a 6,77 años.

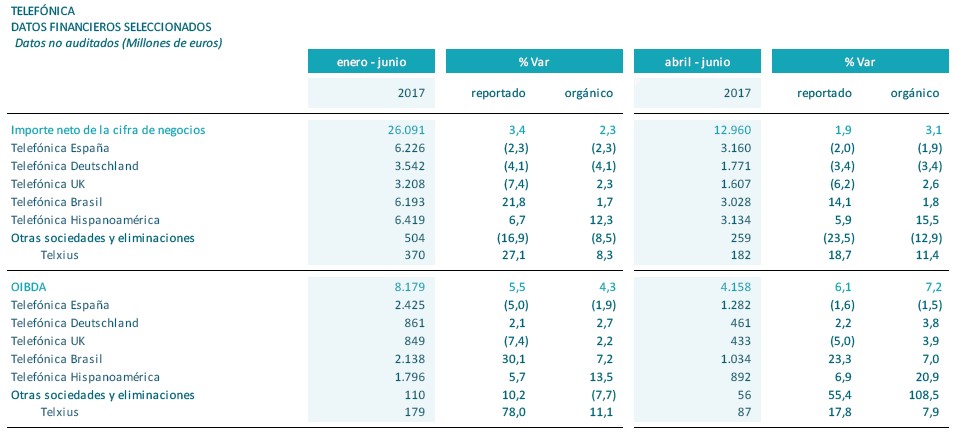

- Diversificación y escala. La estructura geográfica de los ingresos es resultado de la alta diversificación y escala de la compañía: Telefónica España representa el 24,4%, Telefónica Hispanoamérica el 24,2%, T. Brasil el 21,3%, T. Deutschland el 14,4% y T. Reino Unido el 13,2%.

- Telefónica España recupera un perfil de crecimiento rentable y presenta en 2016 un crecimiento de los ingresos por servicio y del OIBDA del 1,1% y del 1,4%, respectivamente, en términos orgánicos.

- Telefónica Brasil consolida su liderazgo en el mercado móvil y cierra 2016 con un crecimiento del flujo de caja operativo del 17,8%.

- Telefónica Alemania acelera el ritmo de crecimiento del OIBDA en el último trimestre del año (+3,8% interanual orgánico) apoyado en la captura de sinergias.

- El negocio en Reino Unido refuerza su posición como operador móvil líder en el mercado y crece en 2016 tanto en ingresos (+0,6%) como en OIBDA (+1,7%).

- Telefónica Hispanoamérica cierra el año con un crecimiento anual del 8,6% en ingresos y del 3,9% en OIBDA y presenta, además, un cuarto trimestre muy sólido, con un crecimiento interanual de doble dígito en ambas partidas en un contexto de intensa actividad comercial.

Madrid, 23 de febrero de 2017.- Telefónica ha presentado hoy un beneficio neto subyacente de 4.038 millones de euros (+4,8% interanual). Considerando los impactos no recurrentes registrados en el ejercicio –fundamentalmente gastos de reestructuración, plusvalías y bajas de fondo de comercio-, el beneficio reportado anual se sitúa en 2.369 millones de euros.

Con tasas de crecimiento orgánico que consolidan la tendencia positiva actual, las cifras publicadas hoy evidencian una posición competitiva reforzada, gracias a la infraestructura diferencial de la compañía y a la inversión acometida. La compañía ha vuelto a reportar cifras de inversión muy elevadas, de hasta 8.928 millones de euros en 2016, que ha destinado fundamentalmente al despliegue de redes ultra-rápidas. A cierre de año, Telefónica contaba con 39,2 millones de unidades inmobiliarias pasadas con fibra y/o cable y con una cobertura de LTE del 62% (el 87% del total en Europa).

La calidad de la base de clientes también ha continuado su mejora en 2016, de tal forma que los ingresos han crecido el 1,3% orgánico (2,7% en el trimestre), hasta 52.036 millones de euros. Destacan especialmente los ingresos de servicio, que aceleran su crecimiento interanual trimestral al 3,7%. El OIBDA, aunque afectado por los mencionados factores extraordinarios, ha acelerado significativamente su crecimiento en el trimestre, hasta 4 veces en términos reportados con respecto al obtenido en el último trimestre de 2015, y un 9,4% más en términos orgánicos. El crecimiento orgánico del conjunto del año es del 4,7%, hasta 15.118 millones de euros. En términos subyacentes, alcanza 16.519 millones de euros.

Destaca igualmente el flujo de caja, un total de 2.055 millones de euros en el trimestre y 4.370 millones de euros en el conjunto del ejercicio (+24,4% interanual). La deuda neta, por otra parte, se reduce 998 millones de euros en el trimestre y se sitúa en 48.595 millones de euros a diciembre, de tal forma que ambos conceptos, una generación de caja sólida y el consiguiente desapalancamiento orgánico, se mantienen como pilares estratégicos de la compañía.

Además, Telefónica ha anunciado hoy sus objetivos para 2017 y ha confirmado la remuneración al accionista, de tal forma que el segundo tramo del dividendo 2016 (0,20€ por acción en efectivo) se pagará el segundo trimestre de 2017; y el dividendo correspondiente a 2017 (0,40€ por acción en efectivo) pagadero en el cuarto trimestre de 2017 (0,20€ por acción) y en el segundo trimestre de 2018 (0,20€ por acción).

- Ingresos: estables respecto a 2016, a pesar del impacto negativo de la regulación (aprox. 1,2 p.p)

- Margen OIBDA: expansión interanual de hasta 1 p.p.

- Capex/Ventas excluyendo espectro: en el entorno del 16%

Por otra parte, a cierre de 2016 el total de accesos de Telefónica aumenta un 1% hasta los 350 millones, y destaca por la mencionada mejora de la calidad de la base de clientes, tanto por el aumento del ingreso medio por cliente (+4,4% interanual) como por la mejora de los niveles del churn (-0,5 p.p. interanual). La creciente demanda de datos, velocidad y contenidos se refleja en el fuerte crecimiento de servicios de mayor valor, de tal forma que los clientes de LTE alcanzan 66,3 millones, con una ganancia neta trimestral del 25% interanual (1,8x frente al año anterior); los accesos de contrato y los smartphones crecen el 6% y el 17% interanual, respectivamente; los clientes de fibra y cable crecen el 24% frente a 2015; y los accesos de TV de pago alcanzan los 8,3 millones, con una penetración del 48%.

Análisis de la cuenta de resultados

Antes de analizar en detalle la cuenta de resultados, conviene señalar que el impacto negativo derivado de la evolución de los tipos de cambio continúa mitigándose; en el cuarto trimestre la evolución de tipos de cambio resta 3,2 p.p. a la variación interanual de ingresos, -8,0 p.p. en 2016. A nivel de OIBDA, el impacto en el año es de -8,8 p.p. y su impacto negativo se reduce también significativamente en el cuarto trimestre (-94 millones de euros; -187 millones en el trimestre anterior; -885 millones en los primeros seis meses). Es importante destacar que la depreciación de las monedas tiene un impacto limitado en términos de generación de caja, ya que las depreciaciones disminuyen el pago en euros de inversiones, impuestos, intereses y minoritarios, compensando prácticamente en su totalidad el impacto negativo a nivel OIBDA en 2016.

En el cuarto trimestre de 2016, los cambios en el perímetro de consolidación (principalmente la venta de Telefé) reducen en 0,5 p.p. la variación interanual de los ingresos y en 2,1 p.p. la del OIBDA (+1,4 p.p. en ingresos y +1,3 p.p. en OIBDA en enero-diciembre 2016, afectados por la incorporación GVT y DTS en mayo de 2015).

Ingresos y gastos

Los ingresos ascienden a 13.721 millones de euros en octubre-diciembre y crecen un 2,7% orgánico (-1,0% en términos reportados), registrando una aceleración de 3,0 p.p., impulsado por el sólido comportamiento de los ingresos de servicio (+3,7% en el cuarto trimestre; +2,6% en enero-diciembre). En enero-diciembre, los ingresos ascienden a 52.036 millones de euros, +1,3% interanual orgánico (-5,2% reportado). Excluyendo el impacto negativo de la regulación, los ingresos crecerían un 3,6% interanual orgánico en el trimestre (+2,2% en 2016).

La alta diversificación y escala de la Compañía se refleja en la estructura de los ingresos; así T. España representa el 24,4% de los ingresos consolidados de enero-diciembre, seguido de T. Hispanoamérica (24,2%), T. Brasil (21,3%), T. Deutschland (14,4%) y T. UK (13,2%).

Por servicios, en enero-diciembre de 2016 los ingresos de banda ancha aceleran su crecimiento interanual orgánico hasta el 16,1%, los servicios sobre conectividad crecen un 7,7% y los de voz y acceso se reducen un 7,9%. Así, los ingresos de banda ancha y los servicios sobre conectividad representan ya el 46,8% del total de los ingresos en 2016 (+6,1 p.p. interanual). Los ingresos de datos móviles continúan creciendo a doble dígito en el trimestre (+12,3% interanual orgánico en el trimestre y en el año) y suponen el 52% de los ingresos de servicio móvil de enero-diciembre (+4,9 p.p.) por la mayor penetración de “smartphones” y LTE.

Los gastos por operaciones totalizan 10.852 millones de euros en el cuarto trimestre y mejoran en 0,8 p.p. su evolución orgánica frente al trimestre anterior hasta el -2,3% interanual (-20,8% reportado) por la mejor evolución del gasto comercial, el cambio de tendencia en el gasto de personal y la captura de sinergias y eficiencias del proceso de transformación y simplificación. En enero-diciembre 2016 ascienden a 38.043 millones de euros y se reducen interanualmente un 0,7% orgánico (-11,7% reportado).

Las cifras reportadas de gastos por operaciones y otros gastos e ingresos netos del cuarto trimestre están afectadas por provisiones por gastos de reestructuración que ascienden a 1.290 millones de euros (1.250 millones de euros en gastos por operaciones y 40 millones de euros en otros gastos e ingresos netos). Dichas provisiones no han tenido impacto en la generación de caja del trimestre y están enmarcadas en el proceso de transformación y simplificación de la Compañía, que permitirá generar ahorros adicionales en gastos y eficiencias con impacto positivo en la generación de caja.

El resultado operativo antes de amortizaciones (OIBDA) asciende a 3.187 millones de euros en el trimestre y su variación interanual reportada (x4 veces) se encuentra afectada por los factores anteriormente comentados. El OIBDA subyacente asciende a 4.464 millones de euros en el trimestre (4.210 en octubre-diciembre de 2015) y excluye los siguientes impactos: i) Gastos de reestructuración (-1.290 millones de euros en el trimestre; -1.399 millones de euros en enero-diciembre), ii) Plusvalías por la venta de compañías (+228 millones de euros en el trimestre; +212 millones de euros en el año), iii) Bajas de fondos de comercio (-215 millones de euros en el cuarto trimestre).

En 2016, el OIBDA totaliza 15.118 millones de euros y aumenta un 4,7% en términos orgánicos (+14,3% interanual en términos reportados). En términos subyacentes, el OIBDA asciende a 16.519 millones de euros.

El crecimiento orgánico del OIBDA acelera hasta un 9,4% interanual en el cuarto trimestre, destacando el crecimiento a doble dígito de T. Hispanoamérica, la vuelta al crecimiento en T. España, la aceleración en el crecimiento de T. UK y el ritmo sostenido de crecimiento de T. Deutschland. Así, el OIBDA acelera su crecimiento orgánico por segundo trimestre consecutivo (+6,3 p.p. frente al tercer trimestre). Excluyendo el impacto de regulación, el OIBDA aumentaría un 10,4% interanual orgánico en el trimestre (+5,7% en enero-diciembre).

El margen OIBDA del trimestre se sitúa en el 32,5% en términos orgánicos y continúa su expansión al aumentar 2,0 p.p. interanual, reflejando la positiva evolución de los ingresos, los esfuerzos de contención de gastos y la generación de sinergias. En 2016, el margen OIBDA totaliza el 31,5% orgánico y se expande 1,0 p.p. frente al año anterior.

El resultado operativo (OI) se sitúa en 669 millones de euros en el cuarto trimestre de 2016 (-1.751 millones de euros en el mismo periodo de 2015) y aumenta un 25,3% interanual en términos orgánicos. En el año 2016, asciende a 5.469 millones de euros (+8,3% interanual orgánico; +55,2% reportado).

Los gastos financieros netos totalizan 2.219 millones de euros en enero-diciembre, un 14,9% inferiores al año anterior principalmente por los ahorros en la gestión de la deuda (coberturas en libras ligadas a T. UK y menor coste de la deuda en divisas europeas) y mayores ingresos asociados a la inflación en Venezuela, parcialmente compensados con los resultados por la minusvalía por la venta del 1,5% de China Unicom (-155 millones de euros) y la desinversión en Telecom Italia, S.p.A en 2015 (+380 millones de euros). En el cuarto trimestre, los gastos financieros netos alcanzan 369 millones de euros y se reducen frente al mismo periodo de 2015 (687 millones de euros), fundamentalmente por la reducción del coste de la deuda y por el impacto de la inflación en Venezuela.

Los resultados atribuibles a intereses minoritarios reducen el beneficio neto en 49 millones de euros en el cuarto trimestre (-95 millones de euros en el cuarto trimestre de 2015) principalmente por los beneficios atribuidos a los minoritarios de T. Brasil, parcialmente compensados por las pérdidas de T. Deutschland. En enero-diciembre, disminuyen el beneficio neto en 30 millones de euros (-135 millones de euros en 2015).

Beneficio neto e inversión

El beneficio neto consolidado asciende a 1.233 millones de euros en el trimestre en términos subyacentes (145 millones reportado) y se multiplica por 2,5 veces frente al mismo periodo del año anterior, mientras que en enero-diciembre asciende a 4.038 millones de euros (2.369 millones reportado) y aumenta un 4,8% interanual. El beneficio neto básico por acción subyacente se sitúa en 0,23 euros en el cuarto trimestre, multiplicándose por 2,7 veces frente al mismo periodo del año anterior, y en 0,75 euros en enero-diciembre, incrementándose un 5,1% frente a 2015.

En 2016, el CapEx de enero-diciembre totaliza 8.928 millones de euros, incluyendo 345 millones de euros por la adquisición de espectro, y aumenta un 3,9% orgánico frente a 2015 (-14,7% reportado). En el cuarto trimestre, el CapEx aumenta un 11,6% interanual orgánico (+7,5% reportado) y se sitúa en 2.912 millones de euros. El esfuerzo inversor ha estado fundamentalmente enfocado al despliegue de redes ultra-rápidas, suponiendo la inversión en crecimiento y transformación el 78,8% del total del CapEx del ejercicio (+0.2 p.p. interanual frente a 2015).

El flujo de caja operativo (OIBDA-CapEx) subyacente de octubre-diciembre excluyendo espectro alcanza los 1.556 millones de euros (279 millones de euros reportado) y crece un 3,8% interanual. En 2016, aumenta un 0,3% frente a 2015 hasta los 7.937 millones de euros en términos subyacentes excluyendo espectro (6.535 millones de euros reportado).

Así, en enero-diciembre de 2016 el flujo de caja libre totaliza 4.370 millones de euros y aumenta un 24,4% interanual.

La deuda neta financiera se sitúa en 48.595 millones de euros a diciembre de 2016 y se reduce en 998 millones de euros, en el cuarto trimestre gracias a: i) la generación de caja libre por importe de 2.055 millones de euros y ii) las desinversiones financieras netas por 287 millones de euros, principalmente asociadas a la venta de Telefé. En sentido contrario: i) la retribución al accionista (534 millones de euros, incluyendo el dividendo y los cupones de instrumentos de capital), ii) el pago de compromisos de origen laboral (140 millones de euros), iii) otros factores que afectan a la valoración de los pasivos (432 millones de euros, incluyendo la refinanciación de pasivos comerciales) y iv) el mayor valor en euros de la deuda neta en divisas básicamente por apreciación de las divisas latinoamericanas respecto al euro (238 millones de euros).

Respecto a diciembre 2015, la deuda neta financiera se reduce en 566 millones de euros por: i) la generación de caja libre por 4.370 millones de euros, ii) las desinversiones financieras netas por 500 millones de euros, principalmente asociadas a la venta de la participación en China Unicom y Telefé y iii) el menor valor en euros de la deuda neta en divisas (91 millones de euros). Por otro lado, los factores que aumentan la deuda son: i) la retribución al accionista (dividendos, autocartera, emisión de instrumentos de capital neta de cupones) por 2.389 millones de euros, ii) el pago de compromisos de origen laboral (738 millones de euros) y iii) otros factores que afectan a la valoración de los pasivos por 1.268 millones euros (incluyendo la refinanciación de pasivos comerciales).

Durante el año 2016, la actividad de financiación de Telefónica ha ascendido a aproximadamente 10.542 millones de euros equivalentes, sin considerar la refinanciación de papel comercial y préstamos bancarios a corto plazo. La actividad se ha centrado principalmente en reforzar la posición de liquidez, refinanciar los vencimientos de deuda en un entorno de tipos muy bajos y extender los vencimientos. De este modo, e incluyendo las emisiones de bonos de enero y febrero, la actividad de financiación supera los 13.100 millones de euros y la compañía presenta una cómoda posición de liquidez, lo que le permite tener prácticamente cubiertos los vencimientos de deuda de los próximos dos años y alargar la vida media de la deuda a 6,77 años.

Servicios digitales y recursos globales

Los ingresos de servicios digitales continúan creciendo a ritmos de doble dígito interanualmente y alcanzan 1.281 millones de euros en el cuarto trimestre (+11,1%) y 4.792 millones en 2016 (+14,1%). Destacan de forma especial los ingresos de Vídeo, 726 millones de euros en el trimestre (2.802 millones en enero-diciembre), mantienen un sólido ritmo de crecimiento interanual (+9,7%; +12,4% en el año) impulsados fundamentalmente por el consistente aumento del parque de TV en Hispanoamérica (+4%) y por la mejora del ARPU en Brasil y España asociada a la mayor adopción de contenidos Premium. Los accesos de TV de pago se sitúan en 8,3 millones a diciembre (incluyendo 4,3 millones de TV por satélite) estables frente a 2015.

Por lo que se refiere al área de recursos globales, durante 2016 ha modernizado las capacidades de red y sistemas de la Compañía, mejorando la calidad y la experiencia de cliente y, al mismo tiempo, ha acelerado la estrategia de simplificación y generación de eficiencias. El área global de Red y Operaciones se enfoca en la ampliación de capacidad y cobertura de las redes de acceso de ultra banda ancha (UBB) y del núcleo de red.

La creciente demanda de datos continúa impulsando un fuerte crecimiento del tráfico de datos en el conjunto del año (+49% interanual). Para atender esta demanda, a cierre de 2016, las unidades inmobiliarias pasadas con redes ultrarrápidas (FTTx y cable) ascienden a 39 millones, de las cuales 17 millones están en Brasil (FTTx), 17 millones en España (FTTH) y 5 millones en Hispanoamérica (FTTx y cable). Por otro lado, la cobertura poblacional de 4G, con un total de 55.417 emplazamientos, aumenta hasta el 62%, lo que supone 10 p.p. más en el año (91% España; 79% Alemania; 95% Reino Unido; 60% Brasil; 49% Hispanoamérica).

El área Global de TI, enfocada en la digitalización extremo a extremo, muestra visibles resultados de la transformación estructural de ciertos procesos, especialmente los centrados en el cliente y las aplicaciones relacionadas, destacando la transformación mediante los programas “Full Stack”, ya desplegados en 6 países (Brasil, Argentina, Perú, Chile, México y Uruguay), con un 13% de clientes ya migrados.

Notas:

Crecimiento orgánico: Se asumen tipos de cambio constantes promedio de 2015, se excluye en ambos ejercicios el impacto del ajuste por hiperinflación en Venezuela y se considera perímetro de consolidación constante. A nivel de OIBDA y OI, se excluyen saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, gastos de reestructuración e impactos no recurrentes materiales. El CapEx excluye adicionalmente las inversiones en espectro.

Crecimiento subyacente: Cifras reportadas excluyendo el efecto de saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, gastos de reestructuración e impactos no recurrentes materiales, así como las amortizaciones de activos surgidos en procesos de asignación del precio de compra.

Objetivos 2017:

Los objetivos de 2017:

- Asumen tipos de cambio constantes de 2016 (promedio de 2016), excluyendo el impacto del ajuste por hiperinflación en Venezuela en ambos ejercicios, y perímetro de consolidación constante.

- Excluyen:

- El OIBDA excluye adicionalmente saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, impactos no recurrentes materiales y gastos de reestructuración.

- El CapEx excluye adicionalmente inversiones en espectro.

Las cifras base ajustadas de 2016: Ingresos (51.734 millones de euros), Margen OIBDA (31,8%) y CapEx (excluyendo espectro) sobre ingresos

- Excluyen:

- Los resultados de las compañías vendidas en 2016 (Telefé, T. Personalizadas y Vocem) desde el 1 de enero de 2016 hasta la fecha de salida del perímetro de consolidación.

- El OIBDA excluye adicionalmente saneamientos, plusvalías/pérdidas por la venta de compañías, venta de torres y gastos de reestructuración.

- El CapEx excluye adicionalmente inversiones en espectro.

Telefónica España

Los resultados de Telefónica España muestran una mejora significativa en 2016 y la recuperación de un perfil de crecimiento rentable y sostenible, apoyado en una infraestructura diferencial líder en Europa, que permite incrementar la penetración de servicios de alto valor adaptándose a las necesidades crecientes de los clientes.

En el conjunto del año, los ingresos de servicio vuelven a crecer (+1,1% interanual) y al mismo tiempo, la gestión de costes y la generación de ahorros derivada de la simplificación se traducen en un crecimiento interanual del OIBDA (+2,2%) y de la generación de caja (+1,8%) excluyendo impactos no recurrentes.

En el último trimestre de 2016 se observa además, una mejora secuencial en el crecimiento interanual de los ingresos de servicio (+1,9%; +1,2 p.p. frente al trimestre anterior) y del OIBDA (+2,6%; +0,8 p.p. frente al tercer trimestre). Es importante destacar que los resultados del cuarto trimestre de 2016 están impactados por la provisión extraordinaria de 856 millones de euros, contabilizada en el trimestre y asociada principalmente a la prórroga hasta el 2018 del plan voluntario de suspensión de empleo, que generará un impacto positivo en la generación de caja desde 2018 y un ahorro anual promedio en gastos directos del entorno de 100 millones de euros a partir de 2019. Dichos ahorros son adicionales a los derivados del plan 2016-2017.

“Movistar Fusión” residencial totaliza 4,3 millones de clientes (+5% interanual) y 2,5 millones de líneas móviles adicionales (+26% interanual), y registra una ganancia neta trimestral (47 mil) que continúa impulsando la penetración de clientes convergentes de “Fusión” sobre el total de clientes residenciales: 83% en banda ancha (+3 p.p. interanual), 80% en TV (+10 p.p. interanual) y 73% en contrato móvil (+6 p.p. interanual). El ARPU trimestral de “Fusión” se sitúa en 81,6 euros, un 12% más interanualmente, impulsado por la renovación del portfolio y la actualización de tarifas, así como por la continua mejora del mix de valor de los clientes.

Los ingresos por operaciones en el trimestre (3.216 millones de euros), así como en el conjunto del año (12.713 millones de euros), permanecen estables interanualmente (-0,1% en ambos periodos). Los ingresos de servicio, aceleran su crecimiento interanual hasta 1,9% en el cuarto trimestre (+1,32 p.p. frente al trimestre anterior) y en el conjunto del año crecen un 1,1%.

El OIBDA del cuarto trimestre tras excluir factores no recurrentes, asciende a 1.306 millones de euros y aumenta un 2,6% interanual, mientras el margen se sitúa en el 40,6% y se expande 1,1 p.p. interanualmente.

Los factores mencionados del trimestre son: i) provisiones por el plan de suspensión de empleo y por la optimización del canal de distribución (837 millones en gasto de personal y 18 millones en “otros ingresos (gastos) netos” respectivamente en el cuarto trimestre de 2016 vs 2.896 millones en gasto de personal y 30 millones en “otros ingresos (gastos) netos” en el cuarto trimestre de 2015); ii) plusvalía por la venta de Telecomunicaciones Personalizadas –servicio de telefonía pública en centros penitenciarios- (29 millones en el cuarto trimestre de 2016) y iii) plusvalías por la venta de inmuebles (33 millones de euros en el cuarto trimestre de 2016 vs 22 millones de euros en el cuarto trimestre de 2015).

En 2016, el OIBDA asciende a 5.223 millones de euros excluyendo factores, y crece interanualmente 2,2%, mientras el margen se expande 0,9 p.p. interanual hasta el 41,1%, en 2016.

El CapEx en enero-diciembre se sitúa en 1.847 millones de euros, incluyendo 7 millones de compra de espectro en el segundo trimestre de 2016 (+3,0% interanual y +11,6% en el trimestre), por el intenso despliegue de LTE y la continua inversión en fibra.

Así, el flujo de caja operativo vuelve a crecer en 2016 hasta 3.384 millones de euros, +1,8% excluyendo impactos.

Telefónica Deutschland (variaciones interanuales en términos orgánicos)

Telefónica Deutschland mantiene su pulso comercial en un dinámico cuarto trimestre, apalancado en el exitoso lanzamiento y la buena acogida de los clientes a su nueva oferta de valor “O2 Free”. La presión competitiva en el segmento de menor valor muestra alguna señal de mejora, que continúa en los primeros meses de 2017. Al mismo tiempo, la Compañía sigue cumpliendo en sus hitos de integración, generando ahorros adicionales en línea con los objetivos de sinergias. Adicionalmente, los resultados están afectados por la reducción de las tarifas de interconexión móvil desde el pasado 1 de diciembre (-34%; de 1,66 céntimos de euro a 1,1 céntimos de euro).

Los ingresos en el cuarto trimestre de 2016 alcanzan 1.936 millones de euros (-6,0% interanual) y 7.503 millones de euros en el año (-4,9% interanual).

El OIBDA asciende a 481 millones de euros en el cuarto trimestre y acelera su crecimiento hasta el +3,9% interanual excluyendo impactos (+3,6% en el tercer trimestre), apalancado en las sinergias incrementales de 25 millones de euros (aproximadamente 150 millones de euros en 2016). En el periodo enero-diciembre de 2016, el OIBDA alcanza 1.794 millones de euros y aumenta un 3,8% interanual excluyendo los costes de reestructuración y el acuerdo positivo de 102 millones de euros anteriormente mencionados, así como el efecto «yourfone» de 15 millones de euros en el primer trimestre de 2015.

El margen OIBDA se sitúa en 24,8% en el trimestre, +2,5 p.p. interanual y en el 23,9% en el año, +2,1 p.p. interanual orgánico y ex-yourfone en el primer trimestre de 2015.

El CapEx (360 millones de euros en octubre-diciembre) aumenta un 9,2% interanual (+6,8% en 2016 hasta 1.108 millones de euros) al estar las inversiones en 2016 centradas en la segunda mitad del año por la intensificación del esfuerzo de integración de la red.

El flujo de caja operativo (OIBDA-CapEx) totaliza 686 millones de euros y se mantiene prácticamente estable en 2016 (-0,2% interanual).

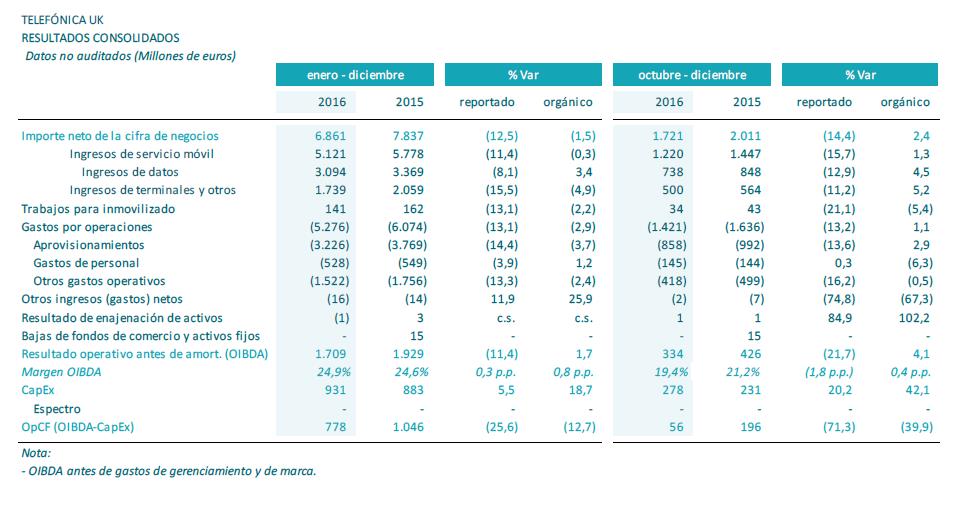

Telefónica Reino Unido (variaciones interanuales en términos orgánicos)

En 2016 Telefónica UK sigue reforzando su posición en móvil como un operador líder, creciendo por encima del mercado de manera consistente, con una base de accesos y un gasto de los clientes creciente, así como una fidelidad de los clientes que sigue siendo referencia en el mercado. Todo ello da lugar a un sólido comportamiento financiero con un crecimiento sostenido de los ingresos.

El total de accesos móviles (25,5 millones) crece un 2% interanual, impulsado por un aumento del 9% interanual de la base de clientes móviles de contrato

Los ingresos en el cuarto trimestre alcanzan 1.721 millones de euros y crecen un 2,5% interanual, excluyendo el impacto de “O2 Refresh”, mejorando una vez más la tendencia de crecimiento desde el trimestre anterior (+0,1% interanual) debido tanto a los ingresos de servicio móvil como a la venta de terminales y otros ingresos. En el conjunto del año, los ingresos totalizan 6.861 millones de euros, +0,6% interanual (excluyendo “O2 Refresh”).

El crecimiento del OIBDA en el trimestre alcanza el 4,1% interanual hasta 334 millones de euros y mejora frente al tercer trimestre (+1,6%) gracias a la aceleración del crecimiento de los ingresos y a un sólido control de gastos. En el año, el OIBDA alcanza 1.709 millones de euros (+1,7% interanual). Así, el margen OIBDA se expande tanto en el cuarto trimestre (19,4%; +0,4 p.p. interanual) como en el conjunto del año 2016 (24,9%; +0,8 p.p. interanual).

El CapEx asciende a 931 millones de euros en el periodo enero-diciembre, con un incremento del 18,7% interanual, principalmente destinado al mayor despliegue de LTE, ya que la Compañía sigue expandiendo su cobertura interior para alcanzar el 98% a finales de 2017.

El flujo de caja operativo (OIBDA-CapEx) totaliza 778 millones de euros en enero-diciembre (-12,7% interanual).

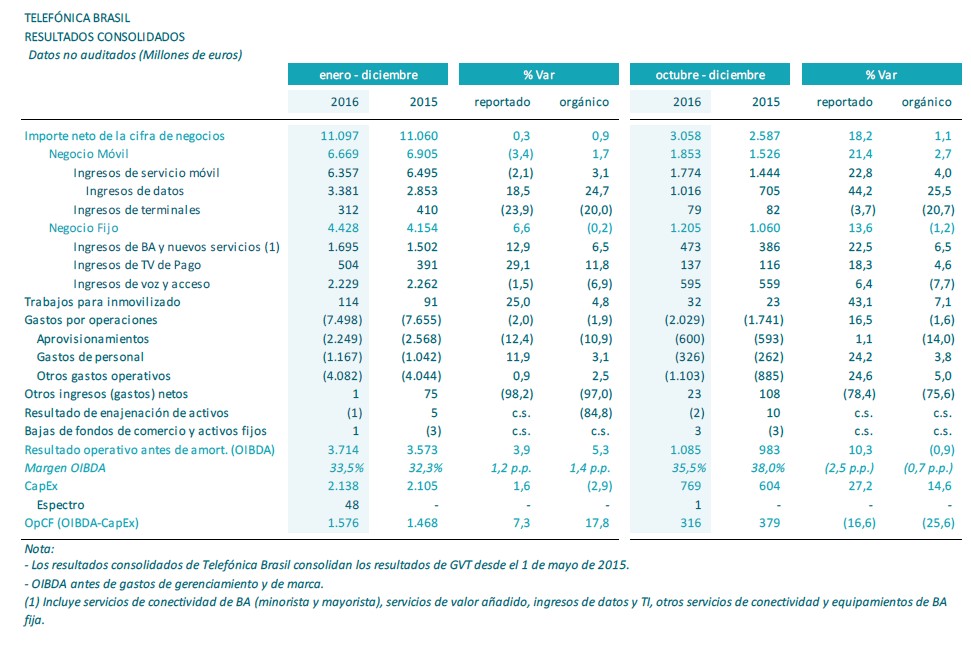

Telefónica Brasil (variaciones interanuales en términos orgánicos)

Telefónica Brasil consolida en el cuarto trimestre del año la tendencia de un sólido crecimiento interanual tanto de ingresos como de OIBDA que, junto con la reducción interanual del CapEx en el año, se traduce en un fuerte incremento en el flujo de caja operativo.

Estos resultados reflejan una selectiva actividad comercial con foco en los clientes de valor, la continua generación de sinergias tras la adquisición de GVT y el estricto control de costes, que permiten compensar la presión inflacionaria y los impactos regulatorios.

La Compañía gestiona 97,2 millones de accesos, estables interanualmente. Los accesos móviles aumentan un 1% interanual, con foco en clientes de mayor valor que se traduce en un claro incremento de calidad de los accesos móviles: accesos de contrato +7%, “smartphones” +25% (75% de penetración, +15 p.p. interanual) y accesos de LTE +118%.

Los ingresos del cuarto trimestre totalizan 3.058 millones de euros (11.097 millones en 2016) incrementándose un 1,1% interanual (+0,9% en 2016) impulsados por el crecimiento del ARPU en todos los servicios, que es parcialmente compensado por los impactos regulatorios y la menor venta de terminales (-2,3 p.p. y 0,7 p.p. respectivamente a la variación interanual del trimestre).

El OIBDA del cuarto trimestre alcanza los 1.085 millones de euros (3.714 en el año) y se reduce interanualmente un 0,9% debido al impacto positivo por el ajuste de la prescripción de una obligación de pago por 98 millones de euros en el cuarto trimestre de 2015; excluyendo este impacto, el OIBDA crecería un 8,9% (+8,1% en el año).

Así, el margen OIBDA se expande hasta el 35,5% en el trimestre (-0,7 p.p. interanual, +2,6 p.p. excluyendo el impacto mencionado anteriormente) y el 33,5% en el año (+1,4 p.p. interanual, +2,2 p.p. excluyendo el impacto mencionado anteriormente).

La compañía cierra el ejercicio 2016 con una generación de sinergias de 247 millones de euros de las cuales 95 millones de euros impactan positivamente en ingresos por ventas cruzadas y 152 millones de euros en gastos por renegociaciones con proveedores y por menores gastos comerciales y de personal.

El CapEx totaliza 2.138 millones de euros en 2016 (representando un 19% de los ingresos, excluyendo 48 millones de euros por adquisición de espectro en el tercer trimestre) destinado principalmente a la expansión de la red 4G y la red troncal IP, al aumento de capacidad de la red 3G y al desarrollo y mejora de las redes fijas (expansión más selectiva de la TV de pago).

Así, el flujo de caja operativo (OIBDA-CapEx) totaliza 1.576 millones de euros en 2016, +17,8% interanualmente (+26,2% excluyendo el impacto no recurrente del cuarto trimestre de 2015).

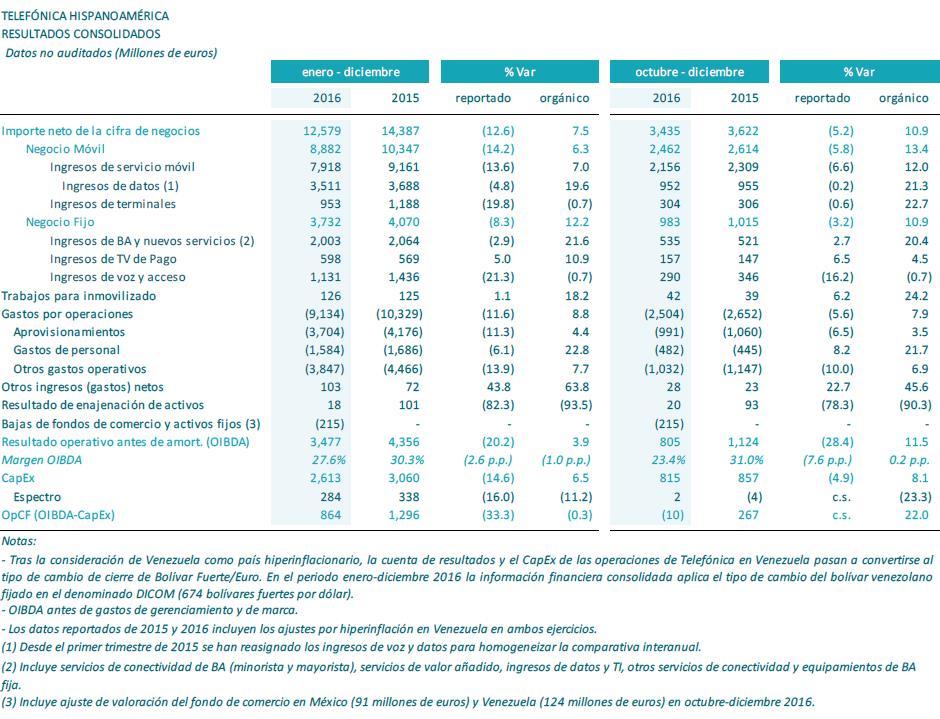

Telefónica Hispanoamérica (variaciones interanuales en términos orgánicos)

En el cuarto trimestre de 2016, Telefónica Hispanoamérica presenta unos sólidos resultados operativos y financieros, con un crecimiento interanual de doble digito tanto en ingresos como en OIBDA. Estos resultados muestran el resultado del foco en los clientes de valor, la paquetización de los servicios y la continua mejora de la red.

Los accesos totales ascienden a 135,9 millones a diciembre de 2016 (+1% interanual).

Los ingresos del cuarto trimestre ascienden a 3.435 millones de euros (12.579 millones de euros en el año) y aceleran su crecimiento interanual hasta el 10,9% (+7,5% en el año) gracias a la mejora tanto en el negocio fijo como en el móvil. Excluyendo el impacto de la regulación, los ingresos se incrementarían un 11,8% interanual (+8,6% en el año).

Así, el OIBDA acelera nuevamente su crecimiento en el trimestre hasta un 11,5% (+3,9% en el año) y alcanza 805 millones de euros (3.477 millones de euros en el año). El margen OIBDA se sitúa en el 23,4% en el trimestre impactado por los gastos de restructuración (+0,2 p.p. interanual) y en el 27,6% en el año (-1,0 p.p. interanual). Excluyendo los impactos generados por gastos de reestructuración, ajustes de fondo de comercio y plusvalía, el OIBDA ascendería en el trimestre a 1.089 millones de euros (3.761 millones de euros en el año).

El CapEx totaliza 2.613 millones de euros y crece un 6,5% interanual en el año y está destinado al despliegue y mejoras tanto de las redes móviles como fijas. El crecimiento interanual excluye 284 millones de euros por la adquisición de espectro en Perú en el tercer trimestre de 2016 y 338 millones de euros en 2015 principalmente por la adquisición de espectro en Argentina, Chile y Ecuador.

Así, el flujo de caja operativo (OIBDA-CapEx) se mantiene prácticamente estable interanualmente (-0,3%).

[1] Objetivos 2017:

Los objetivos de 2017:

- Asumen tipos de cambio constantes de 2016 (promedio de 2016), excluyendo el impacto del ajuste por hiperinflación en Venezuela en ambos ejercicios, y perímetro de consolidación constante.

- Excluyen:

- El OIBDA excluye adicionalmente saneamientos, plusvalías/pérdidas por la venta de compañías, ventas de torres, impactos no recurrentes materiales y gastos de reestructuración.

- El CapEx excluye adicionalmente inversiones en espectro.

Las cifras base ajustadas de 2016: Ingresos (51.734 millones de euros), Margen OIBDA (31,8%) y CapEx (excluyendo espectro) sobre ingresos

- Excluyen:

- Los resultados de las compañías vendidas en 2016 (Telefé, T. Personalizadas y Vocem) desde el 1 de enero de 2016 hasta la fecha de salida del perímetro de consolidación.

- El OIBDA excluye adicionalmente saneamientos, plusvalías/pérdidas por la venta de compañías, venta de torres y gastos de reestructuración.

- El CapEx excluye adicionalmente inversiones en espectro.

De izquierda a derecha: el presidente de Telefónica, José María Álvarez-Pallete, y el director general de Estrategia y Finanzas de Telefónica, Ángel Vilá.

A la izquierda, el presidente de Telefónica, José María Álvarez-Pallete junto al director general de Estrategia y Finanzas de Telefónica, Ángel Vilá.