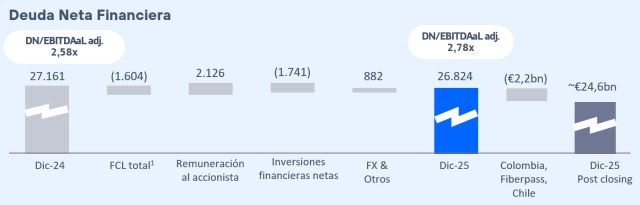

Evolución de la deuda

(1) FCL total (operaciones continuadas y en discontinuación) incluyendo pagos de espectro

Deuda financiera neta más compromisos

Datos no auditados (Millones de euros)

| diciembre 2024 | diciembre 2025 | |

|---|---|---|

| Pasivos financieros no corrientes | 33.192 | 30.120 |

| Pasivos financieros corrientes | 5.590 | 4.219 |

| Deuda financiera bruta | 38.782 | 34.339 |

| Efectivo y equivalentes de efectivo | (8.062) | (6.564) |

| Activos financieros corrientes | (1.789) | (861) |

| Activos financieros no corrientes | (3.698) | (3.980) |

| Ajuste valor de mercado de coberturas de flujos de efectivo relacionados con instrumentos de deuda (1) | 383 | 736 |

| Otros activos y pasivos corrientes | (262) | 1.097 |

| Otros activos y pasivos no corrientes | 1.807 | 2.057 |

| Deuda financiera neta | 27.161 | 26.824 |

| Arrendamientos | 8.275 | 7.920 |

| Deuda financiera neta incluyendo arrendamientos | 35.436 | 34.744 |

Notas:

(1) Incluye el valor de mercado de las coberturas cash flow hedge relacionadas con instrumentos de deuda, y el valor de las coberturas económicas asociadas a los planes de pensiones

Actividad de financiación

El Grupo Telefónica ha levantado financiación a largo plazo en 2025 por 7.862M€ y VMO2 por 6.299M€ equivalentes.

Las actividades de financiación en 4T 25 incluyen:

- En nov-25, Telefónica firmó un préstamo bilateral por 100M€ (vencimiento en nov-32).

- En ene-26, T. Emisiones lanzó un bono híbrido verde por importe de 1.750M€ (estructurado en dos tramos: 900M€ (fecha de rescate 5,25 años) y 850M€ (fecha de rescate 8,25 años). La Compañía lanzó una oferta de recompra sobre los bonos híbridos existentes con fechas de rescate en sep-26, may-27 y nov-28, mediante la cual T. Europe B.V. ha recomprado un nominal de 1.538M€. En feb- 26, se ha ejercido la opción de amortizar los 212M€ pendientes de los híbridos con primeras fechas de rescate en sep-26 y nov-28.

- En feb-26, Telefónica cerró la emisión de un bono en el mercado suizo de 170MCHF (a 8 años, cupón de 1,5075%) y T. Emisiones cerró una financiación verde por importe de 1.000M€ (vencimiento de 7,25 años).

La actividad de financiación de Telefónica ha permitido mantener una sólida posición de liquidez de 17.432M€ (10.007M€ de líneas de crédito disponibles y comprometidas; 9.667M€ con vencimiento superior a 12M). A diciembre de 2025, el Grupo tiene cubiertos los vencimientos de deuda de los próximos tres años. La vida media de la deuda se sitúa en 10,9 años.

Telefónica S.A. y sus sociedades instrumentales continúan su actividad de emisión bajo Programas de Pagarés y Papel Comercial (Doméstico y Europeo), manteniendo un saldo nocional vivo de 1.245M€ a diciembre 2025.

Deuda financiera

Desglose Pasivos Financieros Totales

Datos no auditados

| diciembre 2025 | |||

|---|---|---|---|

| Bonos y papel comercial | Deuda con instituciones financieras | Otra deuda financiera (incluyendo gobiernos) y posiciones netas de derivados | |

| Pasivos financieros totales (1) | 79% | 6% | 15% |

(1) Incluye el valor positivo de derivados y otra deuda financiera.

Estructura de la deuda financiera neta incluyendo arrendamientos por divisa

Datos no auditados (Millones de euros)

| diciembre 2025 | ||||

|---|---|---|---|---|

| EUR | BRL | HISPAM | OTROS | |

| Estructura de la deuda financiera neta incluyendo arrendamientos por divisa | 82% | 11% | 8% | -2% |

Coste financiero

Los pagos de intereses: +5,5% interanual hasta 1.015M€ en 2025, pese a los ahorros relacionados con deuda en real brasileño, que no compensan los gastos extraordinarios de 2024. El coste efectivo de la deuda (últimos doce meses) disminuye hasta 2,98% a diciembre 2025 (Dic-25: 3,19%).

Nota: Para más información, consultar el Informe de Resultados enero-diciembre 2025, Grupo Telefónica resultados consolidados